謝位建儲蓄心法:最簡單存最多

目前已經退休,在觀光業、科技業工作超過30年的三希科技集團前總經理特助謝位建,沒在股海翻騰,卻靠著儲蓄險保單累積大半輩子的財富,過著愜意的田園生活。

買股票、買基金,錢都容易賠掉,只有儲蓄型保險能夠真正的把錢留下來。」經歷過2008年的金融海嘯後,相信應該有不少投資人認同這番話。

也因如此,2008年後,儲蓄型保險在台灣更為暢銷,從每年新契約保費觀察,幾乎有6成以上都來自銀行,買單的都是銀行財富管理資產在300萬元以上的客戶。

儲蓄保險有其特殊性,和其他儲蓄工具大不相同的是,只要在繳費期間內解約,本金一定會遭受到大幅損失,尤其是剛買的前5年,最高可能會損失9成以上的本金。這一大缺點對存不住錢的人來說,卻成了最大優點,因為你會害怕本金大幅損失而忍痛繼續繳,進而把錢存下。

「將近有30年的時間,我就靠著保險的這個特性,把本給存下來。」三希科技集團前總經理特助謝位建笑著說。今年不過63歲的他,選擇在59歲時離開職場,現在在南部過著騎重機、種菜種花的田園生活。

能過著閒雲野鶴般的退休生活,謝位建歸功於早期靠著保單把錢真正留下來,再拿著存下來的錢去投資房地產及基金,「母金變大,投資才有效,資產才有增值空間。」

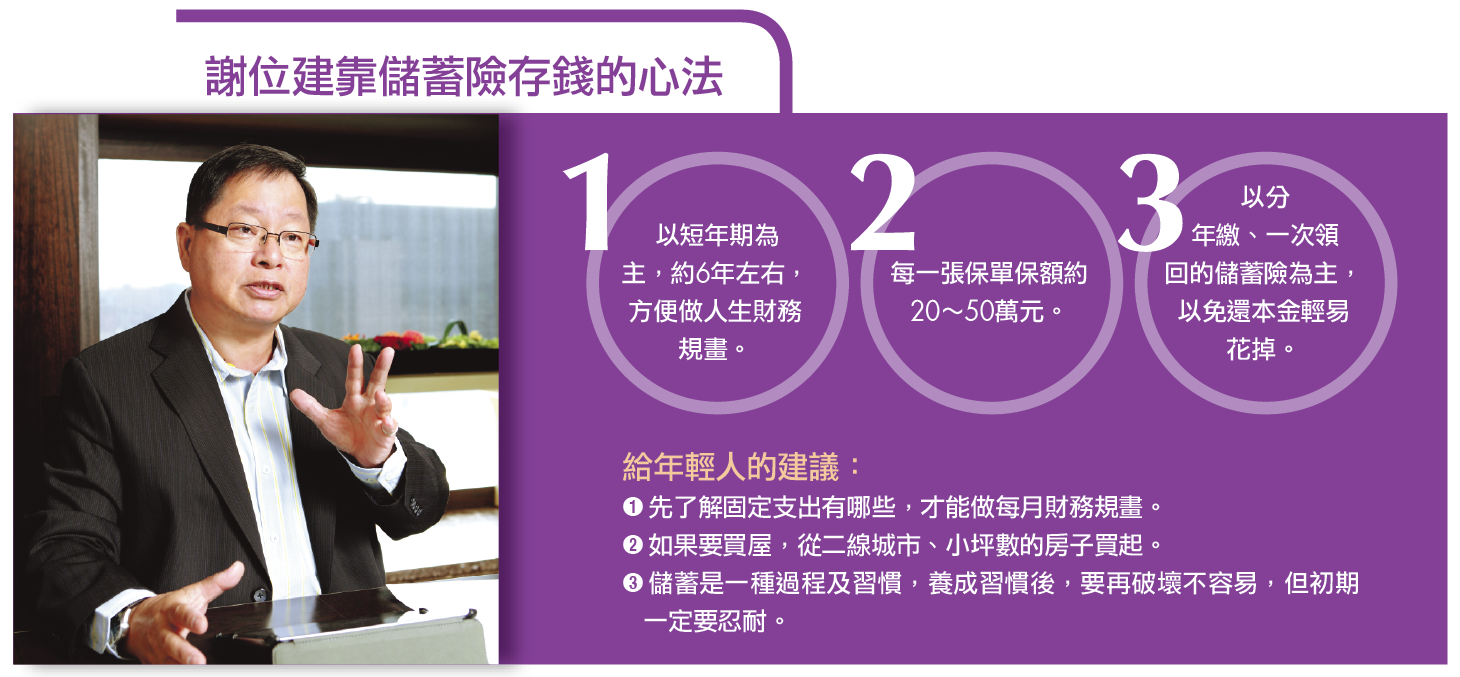

21歲就踏入職場的謝位建,第一份工作是在飯店業,當時月薪僅1萬多元左右,「我把每個月的固定支出用釘書機釘起來,這筆錢絕對不能挪做他用。」

他說,由於家住北部,不像外地來的人每個月有一筆房租支出,但單身的人多半用錢都很隨意,很難存錢,於是,他要求自己每個月一領到薪水,先列出這個月的固定支出,例如跟會的會錢、家用、保費等,然後把每一筆錢都用釘書機釘起來。

他觀察到,飯店業中有許多基層、二度就業婦女重回職場的原因,多是先生出了意外無法工作、甚至死亡,保險或存款都不足夠,逼不得已只好外出工作養家。

再者,他也為將來要步入婚姻預做準備。「以前在美軍宿舍打工時發現,當情侶要走入婚姻時,女生問男生的第1個問題就是:『你有保險嗎?』」謝位建打趣的說。

於是,謝位建開始尋找適合自己的保險商品。他認為,有保障又兼具儲蓄功能的保單最適合自己的需求,於是在28歲那年到郵局買了人生第1張繳費5年期的儲蓄險。

人的一生可以分成幾個階段,如果以20年為單位分成4個階段,包含20歲前、20至40歲、40至60歲,以及60歲之後等,「20歲前是學習,20至40歲是累積,40至60歲是衝刺,60歲以後則是享受。」謝位建表示。

他認為一個人財富累積最快的時期,應該是在40至60歲這段期間,要怎樣把賺到的錢都留下來,考驗自己選擇理財商品的智慧與紀律。

而謝位建自從買了第1張郵局儲蓄險,5年到期領回一筆資金後,發覺儲蓄險真能把錢留住,因而陸續買了更多儲蓄險。

為何不用定存?謝位建分析,定存的強制性低,容易因禁不起外界誘惑而解約花掉,也缺少保險保障;如果用儲蓄險來存錢,不僅能存到錢,還能獲得保障,對他來說,兩全其美。

他並隨著收入增加陸續加買儲蓄險,最高峰時,手上同時有5、6張保單要繳費,平均每個月繳4萬元,當時他的月收入約7萬元左右,幾乎一半都拿去繳保費。

市面上儲蓄險保單琳瑯滿目,謝位建在挑選保單上也有一套規則,「盡量以短年期為主,譬如5~6年期的儲蓄險。」他最常買的就是郵局銷售的儲蓄險,每張儲蓄險的金額控制在20萬元左右,最多不超過50萬元。

他也會購買繳費20年的保單,但會把繳費期拉長成30年,「這樣能降低每個月的繳費金額,有更多餘款去買其他保單。」謝位建認真地說。

另外,有些儲蓄險強調繳費到某一年,就開始每年給還本金,但給的金額多半是保額的10%,如果保額100萬元,1年就給10萬元,但這樣零散的還本,對財富的累積並沒有幫助,反而更容易揮霍掉。因此謝位建都選擇分年繳、到期整筆領回的險種。「一筆領回,財富水位突然上升,會讓你最有感覺。」他強調。

從儲蓄險預定利率還在7%、8%時就開始買,一直跌到現在只剩1%多,謝位建還是持續買進儲蓄險,「因為找不到比保險更好的儲蓄工具,能有一點保障,又可以把錢存住,就算利率再低,也比銀行高一些。」謝位建說。

保險到期的資金,謝位建再轉到定存或房地產上,最高手上有3間房產,目前的退休生活就靠著房子收租金過日子,他慶幸自己早期買保單紮實地把錢留住,否則現在不見得能這麼快活呢!