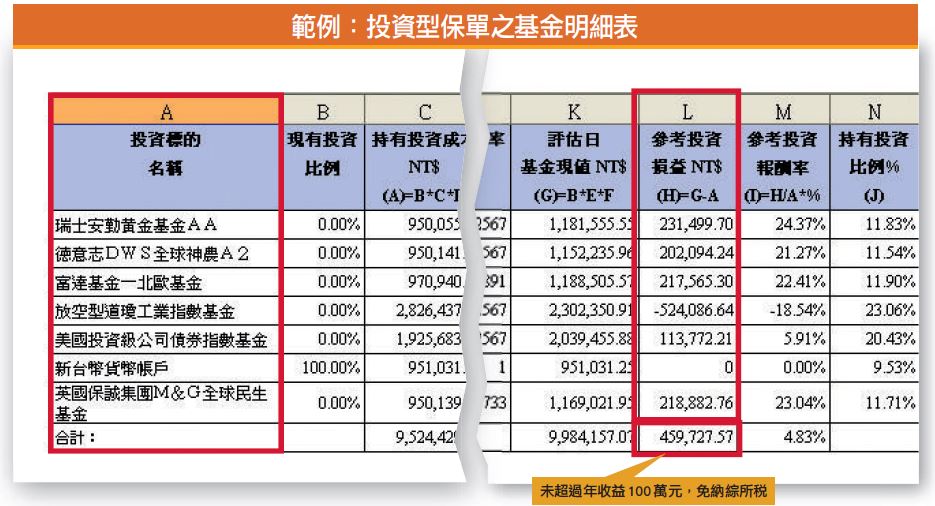

快來看看你的投資型保單會不會被課所得稅

1.海外所得≧100萬

財政部是依照投資型保單「連結的投資標的」區分所得稅課稅標準。若投資的標的是屬於境外基金,那麼符合以下4個條件,才要繳所得稅。

- 這些境外基金總投資損益超過100 萬元

- 基本所得額又超過600 萬元

- 基本所得稅額(最低稅負制)稅金>一般所得額稅金

- 海外已納稅額可扣抵金額<基本稅額-一般所得額

2.國內基金賺錢免稅

如果連結的是國內投信發行、基金註冊地在台灣的基金就免課所得稅,主要是因為目前台灣停徵證券交易所得稅。

3.存款利息>1000元

投資型保單中會有新台幣貨幣帳戶,這個存款帳戶如果產生利息超過新台幣1000 元,就要併入要保人綜合所得總額課稅,但適用27萬元利息扣除額。如果連結的是債券或結構型商品所產生的孳息, 可採分離課稅,不會併入要保人綜合所得總額課稅。至於現金股利則要併入要保人綜合所得總額課稅,但可以從可扣抵稅額中減除。

保戶因應對策

投資型保單大戶最可能面臨的就是海外所得課稅,但是財政部是規定當年「處分」,也就是是「賣」基金的獲利金額超過新台幣100 萬元才要課稅,所以建議大戶可以採分年分批贖回境外基金,就可以避開海外所得課稅問題。$$