財產傳承有方法 贈現金、房產、買保單

我先生投資某家公司約18年,今年股價大漲,打算出清,預計獲利7千萬元,想請教該如何合法節稅給2個孩子?多少金額會被扣贈與、遺產稅呢?

彰化 陳太太問

萬泰聯合會計師事務所稅務規劃執行副總

林嘉焜答:

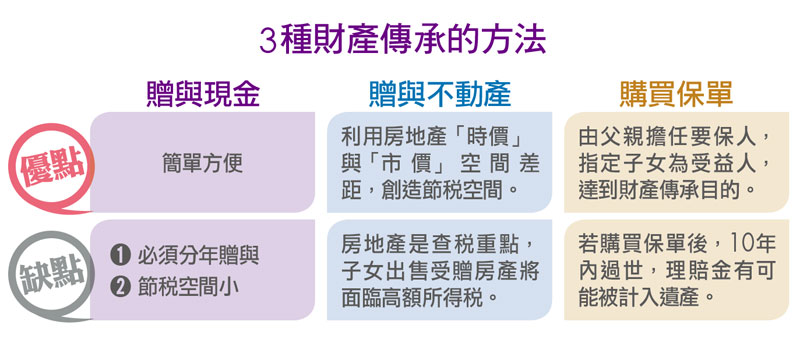

父母將財產傳承子女有3種方法:贈與現金、贈與房產及購買保單。由於陳太太未說明持有的股票(或股權)成本,因此無法說明是否須申報證所稅或財產交易所得之綜所稅,只就出售後取得價金的贈與流程進行分析。

若先生出售股票獲得價金1億元,其中價差獲利為7000萬元,應以1億元作為財富傳承的規畫金額。目前台灣遺贈稅法規定,每人每年有220萬元的贈與免稅額,超過免稅額的部分,必須課徵單一稅率10%。

若父親以1億元現金匯入子女帳戶,即完成贈與行為,但必須在30日內向國稅局主動申報贈與稅,稅額計算如下:(贈與1億元─免稅額220萬元)× 稅率10%=應納稅額978萬元。如未依法申報,遭稽徵機關查獲,通常會加罰本稅1倍。

倘子女受贈後,將資金存放定存,而產生鉅額利息所得,遭鎖定查稅的機率就更高。目前1年期定存利率1.37%,若子女25歲以下在所得稅申報紀錄中突然增加10萬元利息,反推本金可能增加729萬元(=10萬元÷1.37%),這類被查稅案件年年都有。

雖然誠實繳稅978萬元,有點心疼,但子女受贈1億元後,投入美元保單滾利,7年後就可把稅金賺回來,等於回到家庭原來的財富水準。

目前遺贈稅法規定,過世的本人(被繼承人)有1200萬元的免稅額,若有配偶者,可扣除493萬元,成年子女為繼承人時,每位子女有50萬元扣除額,而喪葬費扣除額為123萬元。以一家4口為例,當父親過世時,免稅空間約1916萬元(=1200萬+493萬+50萬+50萬+123萬元),若遺產時價未達此金額,則不須繳交遺產稅。

.gif)

延伸閱讀:

>>後收型基金對投資人最不利